PC版

PC版2014年4月28日,在公司股票停牌期间,山东博汇纸业股份有限公司(以下简称“博汇纸业”)发布公告将2013年归属上市公司股东净利润由同比增加200%以上调整为同比减少2323%到2370%。证监会以公司涉嫌存在信息披露违法违规行为为由,对公司立案调查。2014年6月24日,公司披露了经瑞华会计师事务所审计的非标准无保留意见的2013年审计报告以及未经审计的2014年一季度财务报告。此前,公司转债从2014年4月8日至2014年4月10日在高溢价情况下密集转股,一度被市场质疑公司对将于2014年9月23日到期的转债的偿还能力。目前,证监会对公司的调查仍在进行。

目前,白卡纸行业产能扩张较快,行业产能过剩矛盾凸显,白卡纸纸价压力挤压企业盈利水平。在公司正常经营的背景下分析,2013年公司新投产75万吨涂布白卡纸,新增产能对公司的业务贡献有限,而前期产能建设推高了公司债务负担。预计短期内,在行业景气度持续低迷的背景下,公司盈利能力趋弱,债务负担居于高位。除此以外,公司2013年审计报告中其他应收账款规模显著高于历史水平以及正常业务经营下的资金需求,会计师事务所对相关资金无法获取充分、适当的审计证据以判断上述款项能否按期收回。据公司董事会披露,因关联方银行授信额度授信,对公司资金形成占用,目前已回收近一半,预计于2014年8月底之前将剩余本息全部回收完毕。大额关联方资金占用对公司整体流动性及资金链形成负面影响,未来其回收情况将对公司整体信用水平产生较大不确定性影响。

事件背景:博汇纸业业绩预告更正遭证监会调查,年报及2014年一季报推迟发布

2013年1月29日,山东博汇纸业股份有限公司(以下简称“博汇纸业”或者“公司”)发布公告,预计2013年实现归属于上市公司股东的净利润同比将增加200%以上。2014年4月28日,公司发布公告更正前期业绩公告,将2013年归属上市公司股东净利润调整为同比减少2323%到2370%。公司显示业绩预告更正的主要原因为固定资产大额计提减值准备、外币借款产生汇兑损益、成本费用核算有误差等。而2014年4月26日,公司已发布公告称因正在筹划重大事项,股票自2014年4月28日停牌。2014年4月30日,因公司涉嫌存在信息披露违法违规行为,中国证监会山东证监局决定对公司进行立案调查。

此前,在4月8日起的三个交易日内,在转股价远高于正股价格的情况下,博汇转债出现了密集转股,三个交易日转股4760万股涉及资金超过3亿元,转股溢价在13.50%至18%。该转债于2014年9月23日到期,市场质疑公司对转债的偿还能力。

2014年6月24日,公司披露了经瑞华会计师事务所审计的非标准无保留意见的2013年审计报告以及未经审计的2014年一季度财务报告。导致会计师事务所对公司2013年持保留意见的事项如下:1.公司及其子公司的部分货币资金收付及部分已签发票据所涉及的相关业务未及时进行账务处理;2.公司与相关公司存在大额资金收付,无法获取充分、适当的审计证据以确定其中未披露为关联方的单位与山东博汇纸业公司是否存在关联方关系;3. 针对公司应收关联方山东天源热电有限公司、江苏丰源热电有限公司的款项,无法获取充分、适当的审计证据以判断上述款项能否按期收回。4.2014年4月30日,山东博汇纸业公司公告收到中国证监会山东监管局《调查通知书》(编号:鲁证调查通字1467号),因公司涉嫌存在信息披露违法违规行为被立案调查,截至本审计报告日,立案调查工作尚未结束无法判断立案调查所涉及事项及结论对后附财务报表可能产生的影响。

公司主要经营白卡纸,白卡纸行业仍处于产能投放密集期,细分行业产能过剩压力较大

截至2013年底,公司造纸产能合计达到184.50万吨,其中涂布白卡纸产能为130万吨,书写纸22万吨,石膏护面纸15万吨,牛皮箱板纸15万吨和瓦楞纸2.5万吨。整体上,白卡纸是公司的主营纸种。2011~2013年,公司白卡纸销售收入分别占同期营业收入的61.31%、61.48%和66.21%。

受制于全社会消费增速趋弱以及八项规定、控制三公消费对高档消费品销售的负面影响,2013年至今,白卡纸下游需求增速较低。同时,经销商层面,由于考虑到后续行业产能释放将导致白卡纸价格下跌,经销商降库存的意愿较强,补库存动力较低,整体处于随用随买状态。供给方面,自2012年起,白卡纸行业进入产能投放密集期,当年约新增95万吨产能,产能同比增速为17.27%。2013~2014年上半年,受行业景气度的冲击,部分企业推迟新增产能建设,但行业仍有约190万吨的产能投向市场,即使考虑淘汰落后产能政策对行业新增产能的冲抵作用,需求增速难以与产能增速相匹配,后续行业仍有新增产能释放,预计短期内白卡纸产能过剩的压力难以缓解。白卡纸纸价面临下跌风险,企业盈利空间受到挤压。

公司盈利能力趋弱,债务负担重,关联方大幅占用公司资金;中债资信将持续关注新投产75万吨项目对公司业务的贡献效应、公司对转债的偿付情况以及对关联方占用资金的回收情况

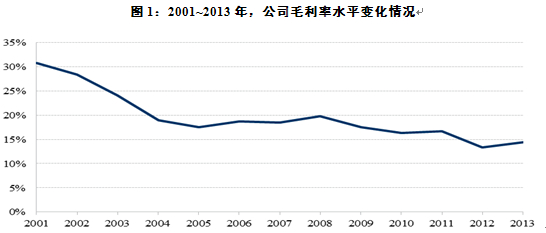

历史上,伴随着产能平稳增长,公司收入增速亦整体呈现平稳态势。而2013年随着公司75万吨涂布白卡纸的投产,公司产能同比增长68.49%,而营业收入同比增长14.32%。同期公司新投产就白卡纸看,公司产能同比增幅为136.36%,而同期白卡纸营业收入增幅为23.10%,显示新增产能尚处于逐步释放阶段。盈利能力方面,前期造纸行业需求旺盛并且行业竞争程度尚可,同时白卡纸属于包装纸行业中的高端纸种,产能较为稳定,2008年之前,公司毛利率稳定在20%左右。2008年之后,在宏观经济增速放缓以及白卡纸产能不断扩张的双重压力下,公司毛利率水平持续走低,2013年为14.45%。2013年,公司除面临行业层面的压力外,自身新增75万吨产能处于市场开拓期,公司销售费用规模相应上升,同时,由于75万吨产能的转固,资本化利息费用化推高公司财务费用,在上述因素作用下,公司期间费用收入占比达到16.09%,高于同期公司毛利率水平,公司当年利润总额为-2.16亿元。整体上,在现有低迷的造纸行业尤其是白卡纸行业景气度下,公司原有产能盈利水平低位维持,而新项目仍处于市场开拓期,其在推高公司费用的同时并未充分贡献收入导致公司盈利能力弱化。短期内,随着新项目产能利用率的逐步提升,公司盈利或将面临小幅好转。但基于白卡纸行业产能过剩的背景,公司新增75万吨产能销售或将面临一定压力,公司盈利能力难以发生实质性好转。

现金流方面,2011~2013年,公司EBITDA分别为7.98亿元、6.56亿元和6.49亿元,而同期公司经营活动现金流量净额规模显著小于EBITDA。2013年,新项目投产导致公司库存原材料规模上升,对公司营运资金形成一定占用。同时,在整个行业资金链偏紧的背景下,为了消化75万吨新增产能,公司对下游的信用政策有所放松,2013年,公司现金收入比为47.60%,而同期公司付现比为56.25%。公司当年经营性现金流量净额亦由2012年的-0.43亿元降至-8.00亿元。2013年,在公司经营性应收项目中,由于与关联方往来规模加大,其他应收款规模由2012年底的0.04亿元上升至2013年底的21.43亿元,其中关联方山东天源热电有限公司和江苏丰源热电有限公司的应收款项合计21.94亿元。会计师事务所对该款项表示无法获取充分、适当的审计证据以判断该款项能否按期收回。2014年6月22日,《博汇纸业董事会对会计师事务所出具的非标准无保留审计意见的专项说明》中指出2013年天源热电与丰源热电银行授信额度受限,因此借用公司信用额度,从而形成较大关联方占款。截至2014年6月22日,上述两家公司已以现金及票据形式偿还资金11.12亿元,剩余部分根据协议安排,拟在2014年8月之前收回全部资金及占用期间利息。中债资信持续关注公司后续关联方资金占款回收情况。

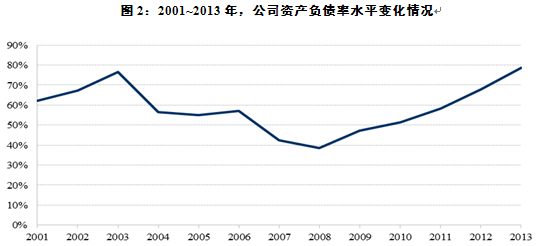

公司前期债务规模较为适中。2011年,随着公司75万吨涂布白卡纸项目开始建设,公司全部债务规模呈现上升趋势。截至2013年底,公司全部债务由2011年的40.26亿元上升至107.49亿元,截至2014年3月底,公司全部债务规模为102.52亿元。2011~2012年,由于项目处于建设期,贷款以长期为主;2013年,随着75万吨产能的正式投产,公司对运营资金的需求增加,同时前期9.38亿元的转债将于2014年9月23日到期,由长期债务转入短期债务,公司短期债务规模显著增长。截至2013年底,公司短期债务达到87.36亿元,已经超过同期公司营业收入规模,考虑到后续75万吨产能完全释放后,公司营业收入规模上升,将对公司短期债务偿还形成一定支撑。受前期项目建设推高公司债务负担的影响,截至2013年底,公司资产负债率和全部债务资本化比率分别为78.78%和76.97%,较2010年底分别增加27.25和30.22个百分点。公司现阶段债务负担在造纸行业中偏重。随着市场对公司新增产能的消化,项目自身造血能偿还部分前期债务。但是在当前景气度下,项目盈利及经营获现能力受到抑制。短期内,公司仍然对外部融资保持依赖度,债务负担或将持续处于高位。

中债资信评级业务部分析师 中债资信评级业务部分析师唐冰 专栏 浏览专栏全部文章 |